Abril hasta el momento fue un mes sumamente volátil, provocado por insipientes datos económicos no tan favorables que reavivaron los fantasmas de la desaceleración. Los inversores cada vez le tienen más miedo a las correcciones, y sobre todo esta parte del año trae malos recuerdos de fuertes caídas en los últimos 2-3 años. Al mismo tiempo, Japón se unió al grupo de países/regiones con políticas monetarias agresivas. Se espera que el Banco Central Europeo (BCE) baje las tasas la próxima semana.

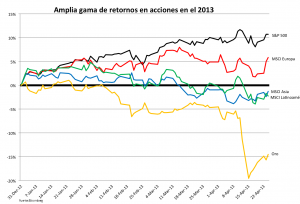

Hemos mantenido una posición conservadora con elevados niveles de cash durante estas semanas volátiles, aunque aun con niveles de diversificación elevados. Lo primero nos ayudó a minimizar el riesgo/volatilidad, mientras que lo segundo no. Los activos en USA han venido teniendo mejores desempeños que los del resto del mundo, por lo cual deberíamos esperar en adelante un repunte del resto de los mercados. Haga click en los gráficos de abajo para ver los diferentes resultados de los diferentes mercados durante el 2013 al momento.

El clima actual presenta la tensión entre bajos niveles de crecimiento, reflejando fundamentals menos sólidos que en Enero-Febrero y los excesivos niveles de liquidez mundial por el otro. Aquí una lista de los temas relevantes:

Desaceleración. El crecimiento se ha moderado después de la aceleración que tuvo en el 4to trimestre del año pasado y los primeros meses del corriente. Esta desaceleración, particularmente en USA y China, siembra el miedo de una nueva corrección de los meses de Abril-Mayo-Junio, como ya ha pasado en los últimos años. Si bien no hay una buena razón (al menos para nosotros) para justificar esta estacionalidad, los actores del mercado somos buenos perros de Pavlov. No creemos que esta desaceleración lleve a tasas de crecimiento nulas o negativas (recesión). Creemos que los riesgos macro globales se han pateado para el futuro, dándole todavía más tiempo a los gobiernos a introducir reformas y cambios fundamentales. No estamos seguros de que todos eventualmente se solucionen, o que lo hagan de manera favorable; sobre todo en lo que respecta a la zona del euro, para la cual tenemos mejores perspectivas de corto que de mediano plazo.

La economía de USA, si bien a un paso no tan acelerado, va a continuar en el sendero de crecimiento. El déficit fiscal es ahora la mitad de lo que llegó a estar en el pico, y la tendencia es positiva a pesar que una verdadera reforma impositiva aun no ha sido debatida en profundidad. Nos mantenemos optimistas sobre potenciales ganancias en eficiencias de legislaciones, aunque sea graduales, sumado a los beneficios de un déficit fiscal decreciente. Hemos aumentado nuestra exposición a algunos sectores claves de USA, sobre todo los relacionados al mercado inmobiliario.

China converge a algo más normal. Como ya hemos mencionado en reiteradas oportunidades a nuestros clientes, China está convergiendo a tasas de crecimiento más normales, y su economía está en transición de una economía basada en la exportadora y en la inversión a una donde el consumo juega un papel mucho más relevante. Este proceso no es fácil de predecir, y menos en un país de tales dimensiones. Mantenemos nuestra postura de que tasas de crecimiento al 8-10% no son sostenibles de manera indefinida, y que una convergencia a tasas del 5-7% debería ser lo esperado (y menores durante la parte descendente del ciclo). Gradualmente esta postura está comenzando a ser el consenso en el mercado (la revista The Economist sacó un artículo al respecto la semana pasada). Esto probablemente genera gran volatilidad en el precio de los commodities, así como en tantos otros sectores y regiones que se beneficiaron mucho del crecimiento chino. Otros países o regiones pueden llegar a beneficiarse de esta convergencia. Un ejemplo es México que emerge como un lugar para manufacturas más apropiado, dado que la competitividad en China se ha deteriorado (salarios más altos, moneda más fuerte, etc.).

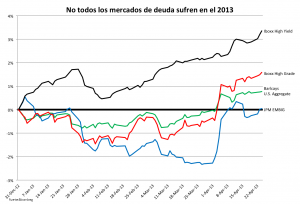

Tanto las ganancias de las empresas como las valuaciones importan, pero la liquidez global y el relativo poco atractivo por inversiones en renta fija parecen pesar aun más. Creemos que las acciones (incluyendo las de USA) siguen siendo atractivas bajo un análisis sólo de fundamentals de mediano plazo. Varios métricas de valuación las posicionan baratas respecto de rangos históricos. Pero el argumento principal parece ser el ‘valor relativo’ y la preferencia de activos reales en el mediano plazo. Los acciones y otros activos reales (especialmente aquellos que producen flujos de de fondos) son claramente más atractivas que los instrumentos de deuda en estos momentos. Además, cada anuncio de política monetaria continúa o exacerba la ya abultada liquidez y expansión. Es verdad que la FED ha comenzado a hablar sobre la dinámica de retiro del estímulo monetario, pero esto no es probable que ocurra en el corto plazo; y cuando efectivamente ocurra va a ser un proceso muy lento y gradual que va a coincidir con muy buenos datos económicos. Por ahora, continúa siendo redituable pensar en los escenarios benevolentes y no en los catastróficos.

Achicar ‘duration‘, no eliminar la deuda. A pesar de que está de moda el tema de ‘la gran rotación’ de flujos de activos de renta fija a acciones, todavía es posible estructurar un portafolio con poca duration con mejores rendimientos que algunos mercados de acciones.

Europa es una preocupación en el mediano plazo. Las acciones del BCE han ayudado a posponer la crisis e impartir calma, por lo cual los políticos no sienten un gran apremio por producir e implementar las reformas necesarias. Chipre fue relevante pues mostró la fatiga y fastidio de los países europeos centrales en continuar rescatando economías en problemas, y empezaron a debatir sobre los costos de un paquete de ayuda y cómo se debería distribuir. Sin embargo, se necesitan avances en los temas críticos de mediano plazo y las reformas institucionales que llevarían a una mayor integración (sobre todo una unión bancaria) y reformas locales que minimicen la divergencia entre los diferentes grados de competitividad de los miembros de la zona euro.

Japón es una distorsión temporal, y por ahora la pregunta es cuán temporaria va a ser. Como hemos dicho en reiteradas oportunidades, la política monetaria por sí sola no puede resolver problemas fundamentales o crear crecimiento. Sin embargo, el nuevo gobierno parece lo suficientemente decidido como para suponer que estos esfuerzos monetarios van a perdurar, pero igualmente debemos monitorear la puesta en práctica de otras reformas que produzcan un crecimiento real. Mientras tanto, la depreciación de la moneda y la apreciación de activos reales va a continuar.

Con estos y otros temas de corto y mediano plazo en mente, continuamos aumentando la exposición a activos reales, manteniendo un grado de diversificación regional a pesar del sesgo hacia USA. La proyección de crecimiento parece ser mediocre, con temas que van surgiendo y solucionando en distintas regiones, pero que cada vez son más locales y afectan menos al conjunto.

Para mas información visite nuestra información de contacto