La dinámica de mercado cambió en durante Octubre, cuando se dejó de depender mayormente de factores y riesgos externos y pasamos a depender de los fundamentos y riesgos internos y cercanos a los mercados. El ciclo económico global es otra vez el factor fundamental en los mercados internacionales.

Durante los últimos 3-4 años la volatilidad en los mercados (y por ende el riesgo de fuertes caídas) se originaba principalmente en situaciones idiosincráticas que eran una parte central en la valuación de los mercados de acciones. Esos factores o riesgos externos fueron gradualmente desactivados o resueltos. Algunos de esos factores de riesgo fueron: Grecia y el euro, después España e Italia, seguidos por Chipre; después vino la secuencia de autoflagelación fiscal en USA (límite de deuda, ‘fiscal cliff’, extensiones presupuestarias, desde Julio 2011 a Octubre 2013); como también la secuencia de shocks geopolíticos con las situaciones de Libia, Siria, Irán, etc. Esos riesgos potenciales podrían haber tenido un efecto fundamental en las economías y por ende los mercados, pero tanto como la volatilidad e incertidumbre que generaron cuando solo eran riesgos potenciales. A medida que cada uno de esos factores de riesgo se resolvieron o desactivaron los mercados continuaron su proceso de apreciación hacia valuaciones consistentes con los fundamentos internos. El mercado de acciones de USA cruzó recién este año el pico establecido antes de la crisis del 2008.

Noviembre fue el primer mes después de muchos carente de tal factores de riesgo latente. Los mercados ahora se enfocan libremente en los fundamentos económicos de las empresas, su valuación, el ciclo económico global, y la política monetaria. En términos generales, el mercado de acciones de USA muestra una valuación consistente con los promedios históricos (medido por las diversas métricas como P/E actual o proyectado, EV/EBITDA, etc.), lo que lleva a muchos a pensar que no está caro o excedido, pero tampoco tan claramente barato como lo estuvo en los últimos tiempos.

Esta es una situación interesante pero particularmente riesgosa. No hay más un ‘punto focal’ o factor que todos observemos de forma que sabemos que todos observamos y esperamos su resolución. Por primera vez en muchos meses hay espacio para diferencias de opiniones sobre el futuro, la forma de valuar el mercado en un escenario de bajas tasas de interés, el ciclo económico global y su impacto en las ganancias empresarias. Con el P/E del mercado en el área de 16-17 veces (otros mercados internacionales tienen ratios menores, pero sus promedios históricos también son menores), el juicio de valor sobre los fundamentos intrínsecos del mercado se convierten en esencial.

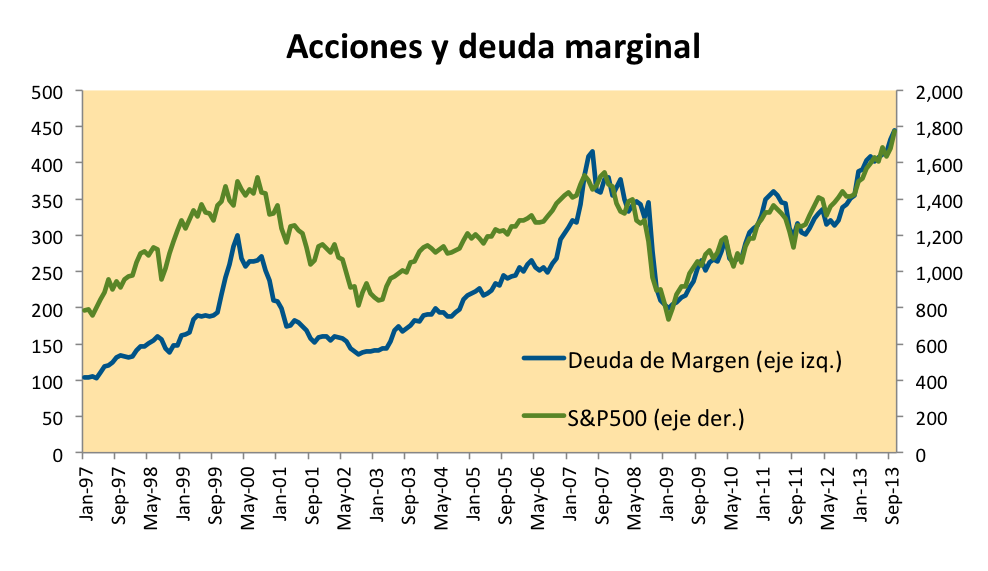

En la medida que este y otros análisis fundamentales se llevan a cabo en un mercado sin la amenaza de factores geopolíticos o eventos como el colapso del euro, otras formas de mirar los mercados comienzan a ser debatidas y atraer atención. La combinación de una valuación promedio a alta en acciones con un escenario económico que aun es mas tentativo que optimista, se presta a un intenso debate sobre el ‘timing’ de una corrección en los mercados. Ese es un ambiente fértil para diversos tipos de análisis. Un ejemplo es el enfoque en el nivel de deuda tomado por los participantes del mercado de acciones para comprar y vender acciones, llamada deuda de margen. El gráfico de abajo muestra la correlación que tal deuda ha tenido con la performance del S&P500. Es más, se puede ver una dinámica interesante en la cual hay episodios en los que esa deuda crece en forma parabólica, aumentando la performance del S&P500, hasta un momento en el que esa deuda baja por un par de meses, después baja fuertemente el S&P500, lo que lleva a círculo vicioso de caídas en ambos. No suscribimos a ninguna teoría al respecto, sino que lo mostramos como un tipo de análisis que genera tierra fértil para miedos de fuertes correcciones.

Nuestra preocupación es que un ciclo económico tentativo con un mercado que ya no está claramente subvalorado generan un ambiente propicio para la aversión al riesgo y posibles eventos de ‘correcciones autocumplidas’. Los datos económicos continúan apuntando a una recuperación económica que mejora su paso gradualmente. Pero es necesario poder pronosticar aumento de ganancias para las empresas de los grandes índices, con cierta confianza, para poder justificar retornos esperados interesantes en aquellos índices. Ese aumento de ganancias solo se puede dar con un ciclo económico global más robusto. Cuanto mas tiempo tarde en materializarse tal escenario, mayor es el riesgo a una corrección no menor en los mercados, generada como una secuencia de caídas que lleven a mayores reducción como consecuencia de consideraciones de control de riesgo. Con los factores de riesgo desactivados, el ciclo económico global pasa a ser crucial, de ahí el gesto de alivio de los mercados hoy gracias a los datos del mercado laboral de USA.

Para mas información visite nuestra información de contacto